インボイス制度とは?概要や要件、手続きを図解付きで簡単に解説!

現在様々なメディアなどで取り上げられ、ビジネス業界に大きな変革を与えるインボイス制度が2023年の10月から開始します。

インボイス制度への対応要件は細かく決まっているため、

- インボイス制度の概要、申請方法は?

- インボイス制度の対応方法とは?

- 古物事業者の場合の対応方法とは?

- インボイス制度への対応を簡略化する方法とは?

などの疑問やお悩みを抱えている方も多いと思います。

そんな方に向けて、政府が発行しているインボイス制度に関する資料を分かりやすく図解も用いて解説しています。

後半では、インボイス制度対応の手間を削減可能なシステムもご紹介していますので、ぜひご参考にして下さい。

目次

インボイス制度とは?

2022年12月に発表されたインボイス制度は、2023年10月から始まる新制度です。

インボイス制度により、取引において追記するべき項目が増えます。

ここからは、「インボイス制度の概要」「消費税の控除」「対象となる要件」これら3点を解説させていただきます。

インボイス制度の概要

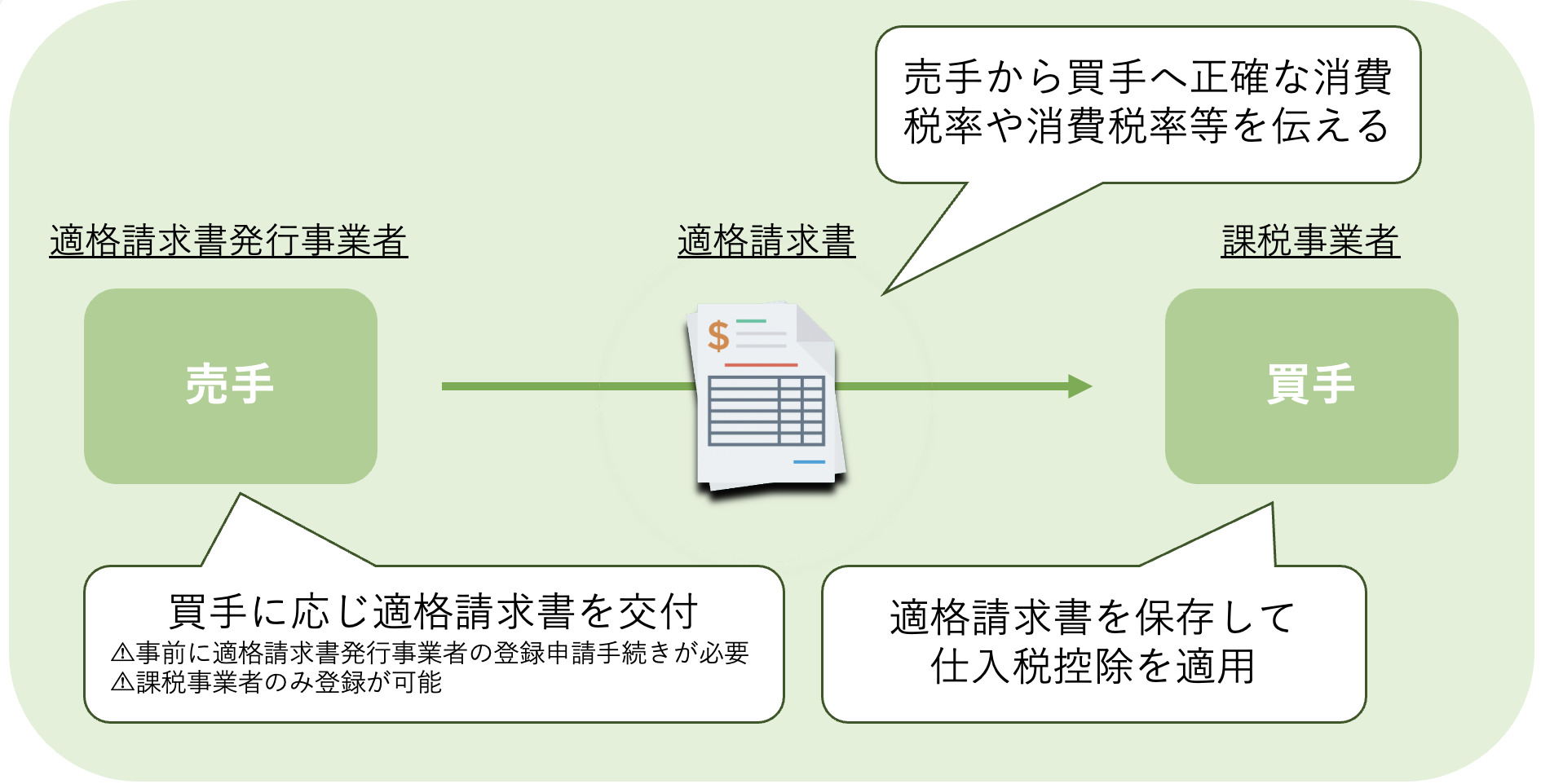

インボイス制度とは、取引の正確な消費税額と消費税率を把握することで消費税に関する情報をさらに透明化させるために作られた制度です。

事業者はインボイス制度に対応するために、取引内で発行する適格請求書の保存・管理を強化する必要があります。

インボイス制度が導入された経緯としましては、令和元年10月より消費税の軽減税率が導入され、仕入税額の中に8%のものと10%のものが混在するようになったからです。

このように消費税率が複雑化した事から、正しい消費税の納税額を算出するために、商品ごとの価格と税率が記載された書類の保存が必須化されました。

主にインボイス制度の対象となる条件は、課税売上高が1,000万円以上の事業者です。

これだけ聞くと、課税売上高が1,000万円以上の事業者のみが対象となる制度と思う方が多いと思いますが、課税売上高が1,000万円以下の事業者も課税対象となる場合も存在するため注意が必要です。

消費税の仕入税控除とは?

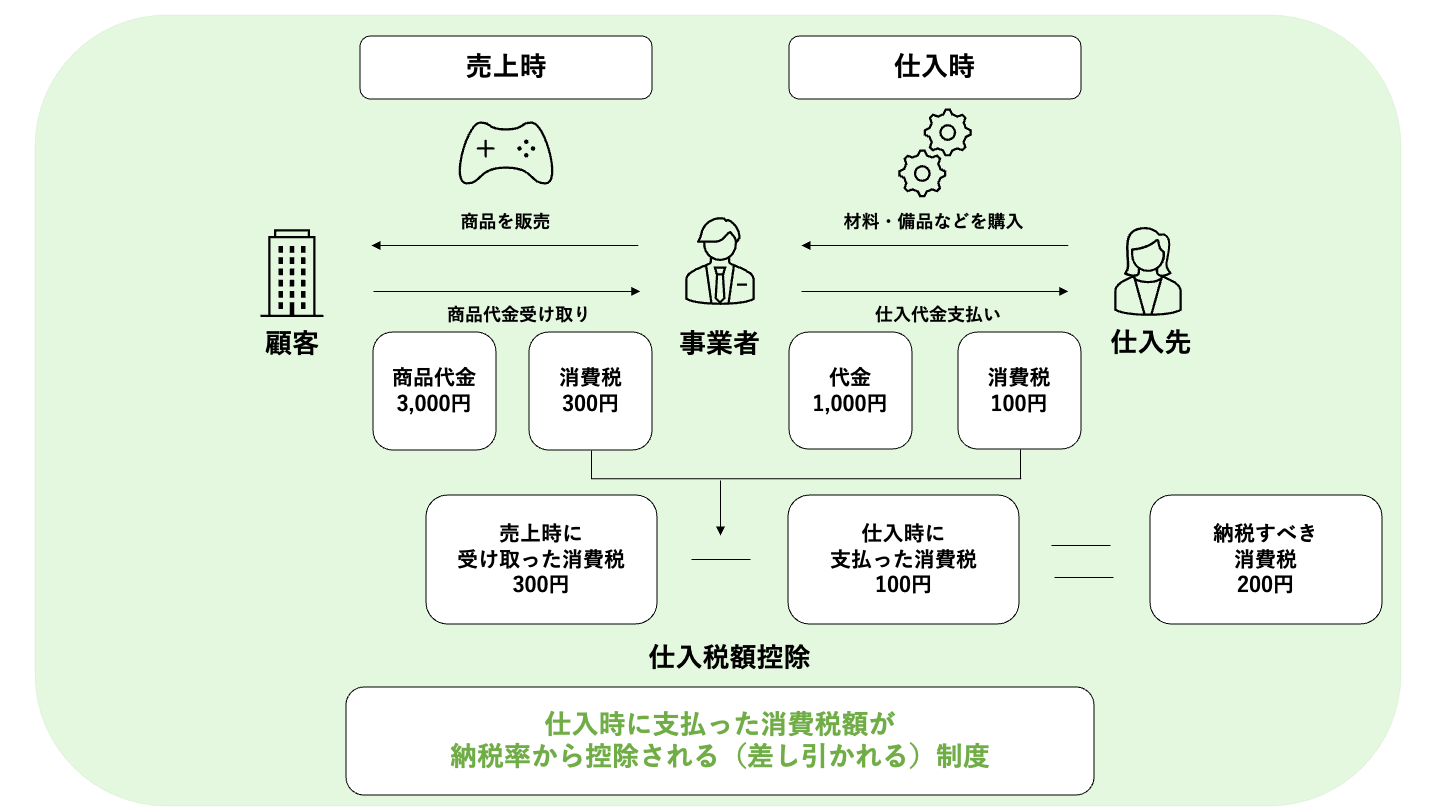

出典:国税庁PDF「適格請求書等保存方式の概要」より筆者作成

仕入税額控除とは、企業が商品を仕入れる際に支払った消費税額を売上にかかる消費税から差し引くことで税金負担を軽減する仕組みです。

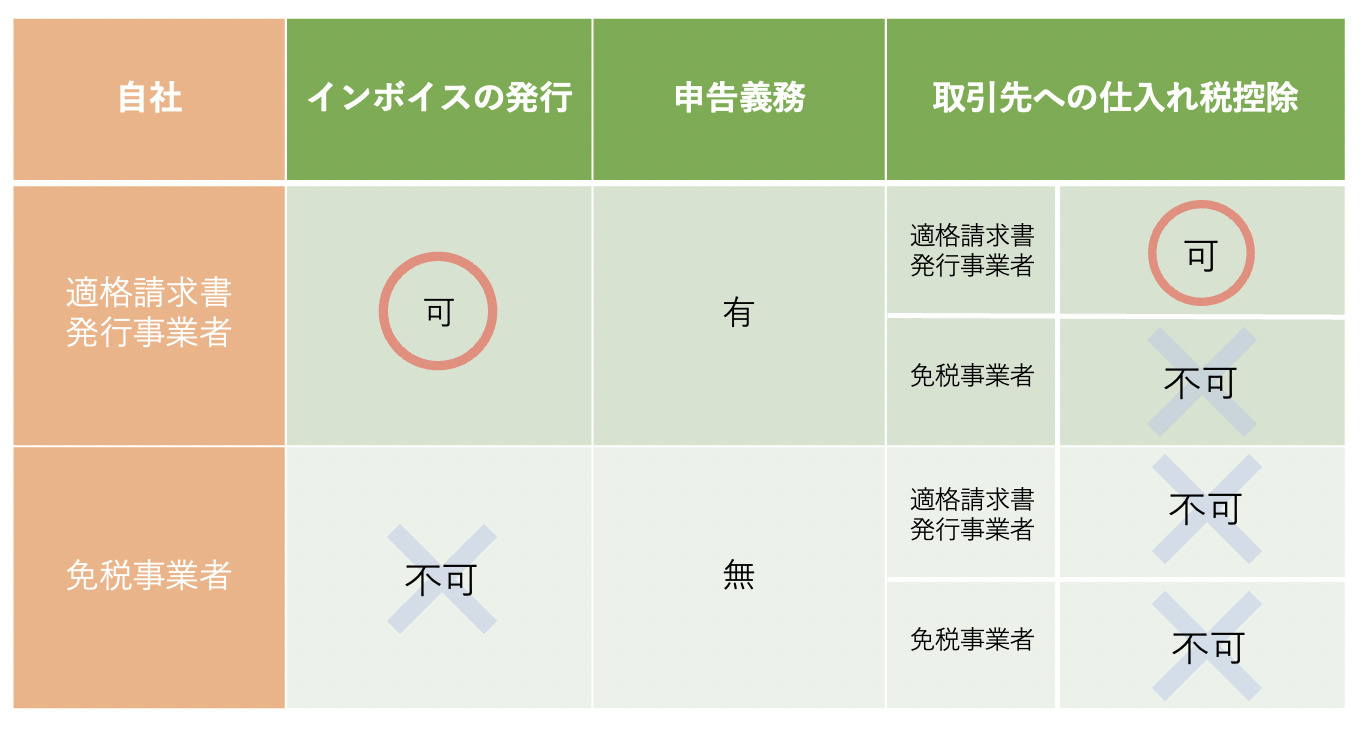

この仕入税額控除を受けることができる要件として、取引する両者がインボイスを発行する必要があります。

そのため、取引相手がインボイスを発行できない事業者の場合には仕入税額控除を受けることができません。

インボイス制度化における仕入税額控除の流れとしては、まず事業者が仕入先から材料や備品などを購入して仕入代金を支払ったときには、商品代金とともに消費税が上乗せされています。

例えば上の表の場合、仕入時には事業者は商品を1,000円で仕入れ、消費税10%の100円を支払う必要があるので合計1,100円を支払う必要があります。

顧客に商品を商品を3,000円で販売する場合には消費税300円が含まれた3,300円を顧客に請求します。

仕入税額控除を受けた場合、本来納付するべき消費税の金額ではなく、売上時に受け取った消費税300円から仕入時に支払った100円を差し引いた残りの200円を、事業者は税務署に申告・納付します。

このようにインボイス制度の仕入税額控除を活用することで税負担を軽くすることができるので、事前にしっかりと確認しておきましょう。

インボイス制度の対象要件は?

インボイス制度の主な対象は、

1.売上高が1,000万円以上の事業者

2. 設立から2年以内の資本金が1,000万円以上の事業者

3.事業年度開始の日から6カ月間における課税売上高が1,000万円以上かつ、給与等支払額が1,000万円以上の事業者

4.資本金1,000万未満で設立2年以内であっても、売上5億円以上の企業が50%以上の株式を取得して実質支配している事業者

となっております。

上記に該当する場合には適格請求書発行事業者とみなされ、インボイス制度への対応が必要となります。

なので法人格の事業者のほとんどは、インボイス制度への対象を行う必要があるかと思いますのでしっかりと確認しましょう。

古物商・質屋特例とは?

古物商特例・質屋特例とはインボイス制度に対して古物商、質屋を営んでいる事業者が受けることができる特別な制度のことです。

古物商特例や質屋特例で一定の要件を満たした場合、仕入額控除の特例を受けることが可能です。

満たす必要のある主な要件は以下の4つです。

- 古物商か質屋を営んでいること

- 古物・質物が適格請求書発行事業者以外からの仕入れである

- 仕入れた古物・質物が棚卸資産であること

- 帳簿の保存を行っていること

ですが、特例を適用する場合でも帳簿の保存は必要です。

帳簿には、下記の5つの事項を記載する必要がございます。

- 取引先の氏名(名称)や住所(所在地)

- 取引年月日

- 取引内容

- 支払対価の額

- 古物商特例または質屋特例の対象となる旨

5つの要件を満たす事業者様は是非この特例を活用し、適切な対応を行いましょう。

インボイス制度への古物商・質屋特例について詳しく知りたい方はこちら

2割特例とは?

出典:国税庁PDF「適格請求書等保存方式の概要」より筆者作成

2割特例とは、免税事業者に対して課税対象となる消費税を上記の流れで免除する制度です。

これにより、免税事業者はその対象となる商品やサービスに対して消費税を徴収せずに取引を行うことができます。

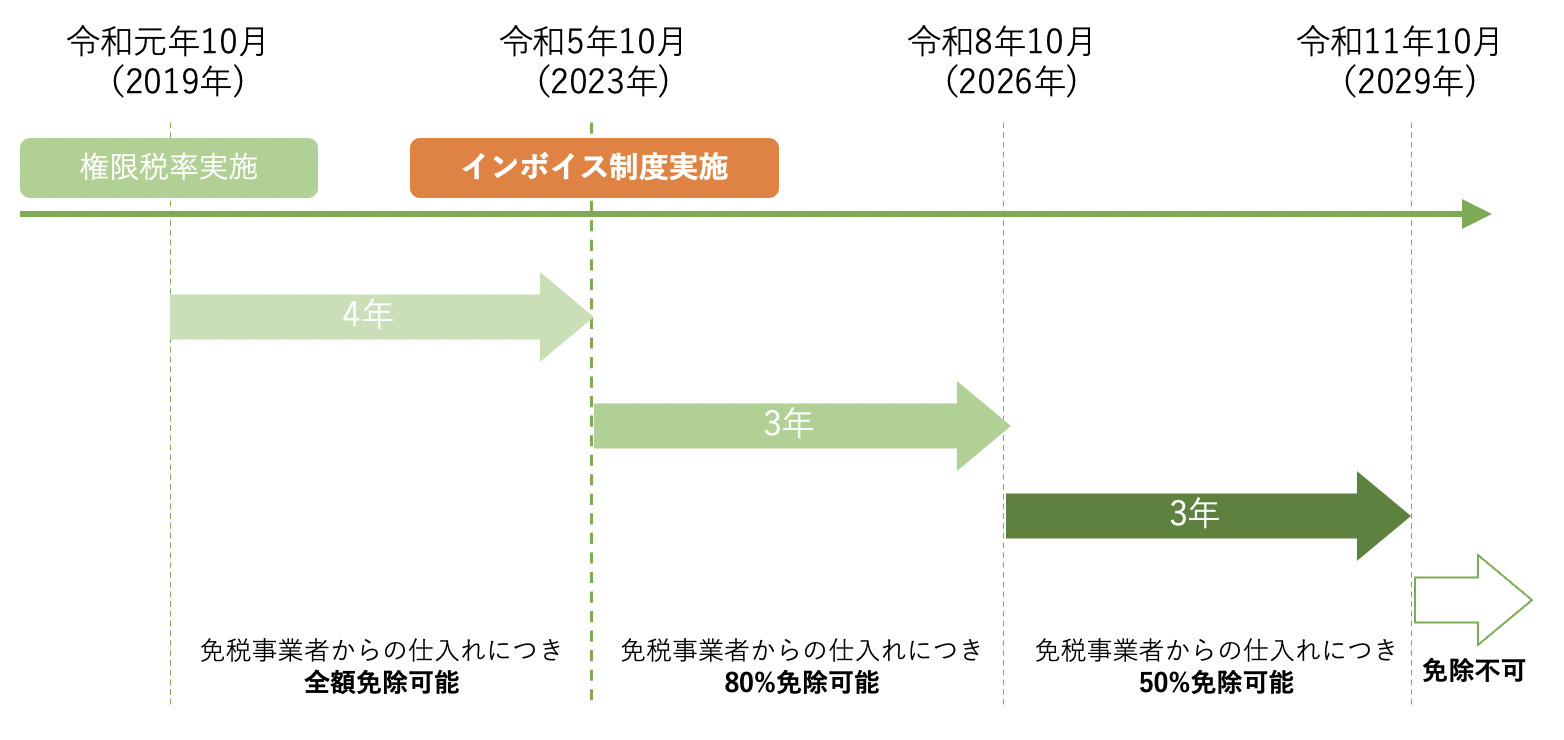

しかしながら2029年10月までの期間は免税額控除が実施されていますが、その後の期間においては免税額控除の上記の表の様に割合が徐々に減少していきます。

つまり現在は免税額控除を利用することで税金負担を軽減できますが、将来的には免税額控除は活用できなくなりますので、免税事業者に対しての一時的な猶予期間でしかありません。

この情報を踏まえ免税額控除を活用している事業者は、将来的な税負担の増加を避けるために早めに対策を検討する必要があります。

インボイス制度の申請方法とは?

ここまでで、課税事業者の方はインボイス制度の概要や申請が必要な旨はご理解いただけたかと思います。

ここからは、インボイス制度の申請方法について詳しくご説明させていただきます。

まず課税対象者になるべきか検討が必要

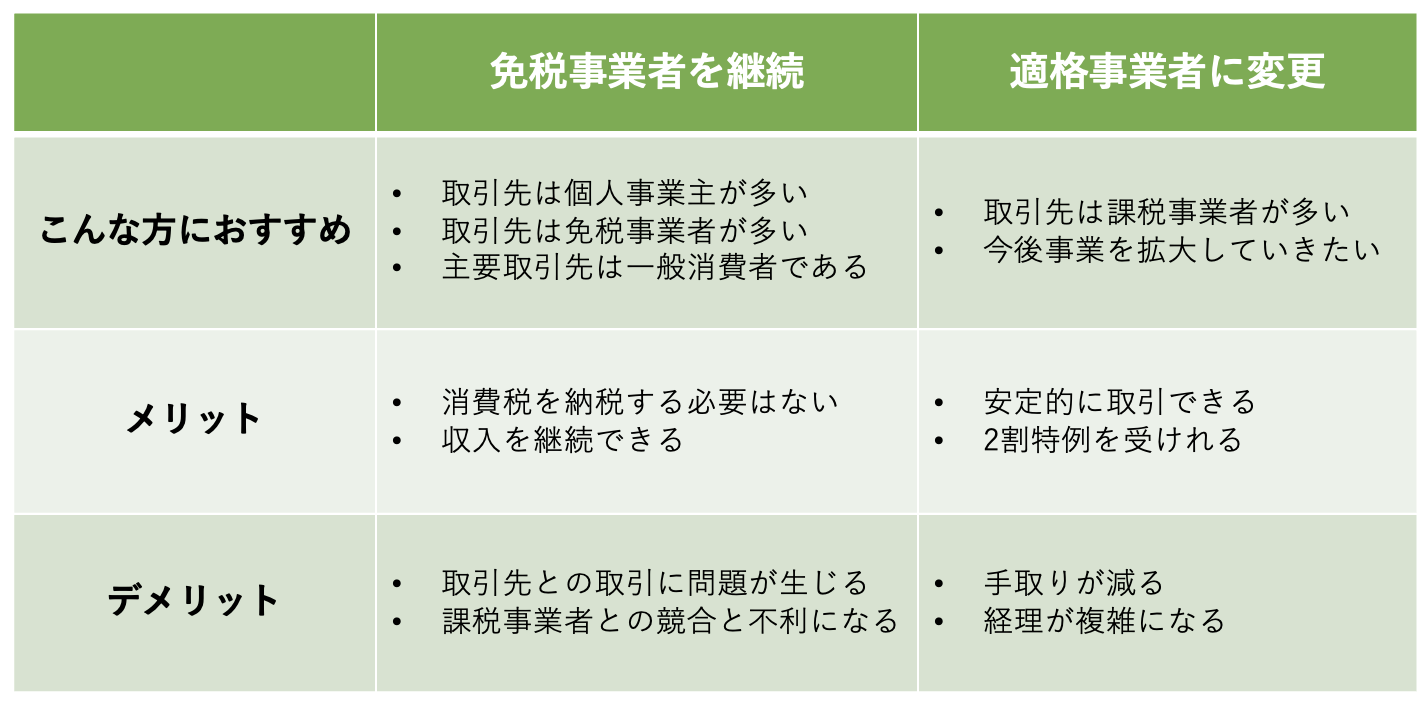

上記の表では、免税事業者の方が課税事業者になるか検討する際のメリット・デメリットを表記しました。

その中でも特に検討するべき部分として、免税事業者の方は取引先との関係性によっては課税事業者になるか検討しなくてはいけません。

一方で、取引先が同じく免税事業者もしくはBtoCのビジネスを行っている一般消費者が顧客の場合は、インボイスの発行を求められる可能性は低いでしょう。

このような取引のみを行っている場合、課税事業者にならなくとも問題なく取引を今まで通り継続できるかもしれません。

申請に必要な書類とは?

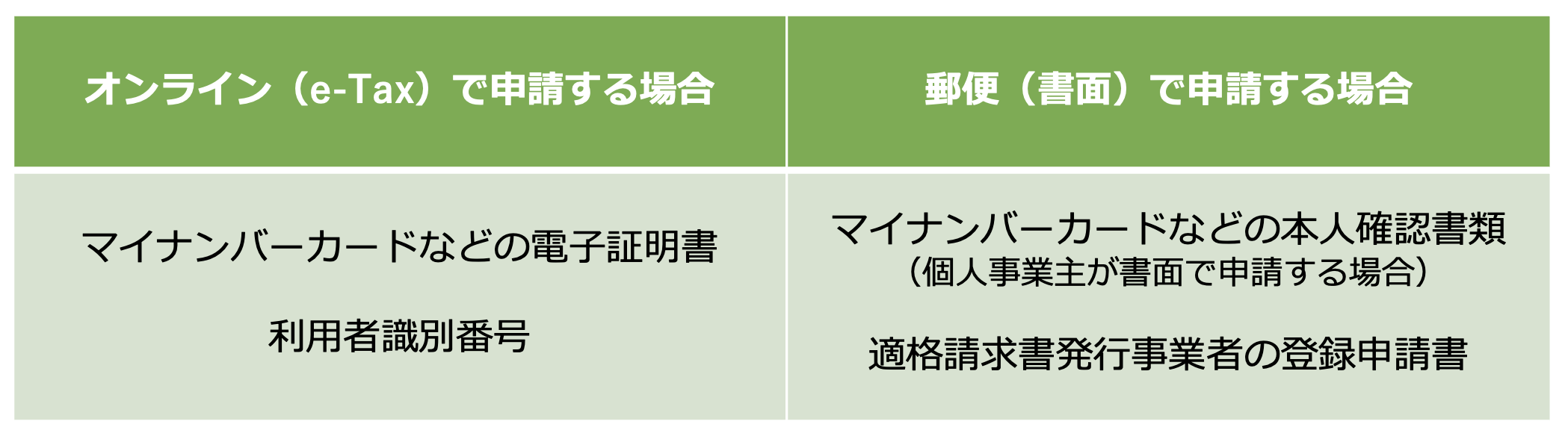

オンラインで申請する場合、マイナンバーカードなどの電子証明書と利用者識別番号の2点が必要となっております。

利用者識別番号はe-Taxのウェブサイトから開始届出書を作成・送信すると、利用者識別番号を取得できます。

書面を郵送で申請する場合には個人事業主の場合のみマイナンバーカードなどの本人確認書類と適格請求書の登録事業者番号が必要となっております。

オンラインの場合郵便での申請と比べ短期で申請可能となっておりますので、基本的にはオンラインでの申請がおすすめです。

オンライン(e-Tax)での申請手順は?

電子証明書は、e-Taxという専用ウェブサイトにてマイページを作成すれば取得が可能となっております。

マイページを作成したら、登録申請のためのデータを作成します。

このとき、e-Taxソフト(WEB版)を利用する場合は問答形式となりますので、画面に表示された質問に回答しながら、登録申請書の作成を進めてください。

e-Taxソフトを利用する場合は帳票形式となっており、画面上で「適格請求書発行事業者の登録申請書」に必要事項を入力し申請を行うことで完了します。

登録申請したら通知データが送られてきますので、内容を確認しましょう。

郵便(書面)での申請手順は?

もう1つの適格請求書発行事業者の登録申請方法として、書面(郵便)でも可能です。

その場合は国税庁のWEBサイトから2枚の申請書をダウンロードし、必要事項を記入してインボイス登録センタ―の住所に送付する必要があります。

送付先のインボイス登録センターの住所については、国税庁の「郵送による提出先のご案内 」に記載されていますので、送付時にご確認してください。

なお注意点として、管轄のインボイス登録センターでの直接の書面申請はできなくなっており、書面での申請は郵送のみとなっております。

申請はいつまでにするべきか?

出典:国税庁PDF「適格請求書等保存方式の概要」より筆者作成

2023年10月1日から始まるインボイス制度ですが、詳しくいつ頃から申請すれば良いのか気になりますよね。

2023年10月1日からインボイス制度を受けようとする事業者は、2023年9月30日までに店舗が存在する地域の税務署長に登録申請書を提出する必要があります。

また制度開始後であっても、免税事業者の方は登録申請の際に登録希望日を記載することで、その登録希望日から登録を受けることができます。

インボイス制度(適格事業者)への申請方法には郵便とオンラインでの2種類の方法があります。

オンラインの場合は約1ヶ月半かかり、郵便での書面申請の場合は約3ヶ月かかります。

郵送による提出の場合、2023年9月30日までの通信日付印があるものが2023年10月1日の登録を受けることができます。

登録通知が届くまで一定の期間を要することとなりますので、登録をお決めの方はお早めの申請をおすすめします。

インボイス制度開始後に注意するべきこととは?

ここまでで、インボイス制度の概要から申請方法まではお分かりいただけたかと思います。

ですがインボイス制度に対応において、注意しなければならない点がいくつか存在しています。

このパートでは、インボイス制度開始後の注意点をご説明させていただきます。

制度に準じた対応を行わなければいけない

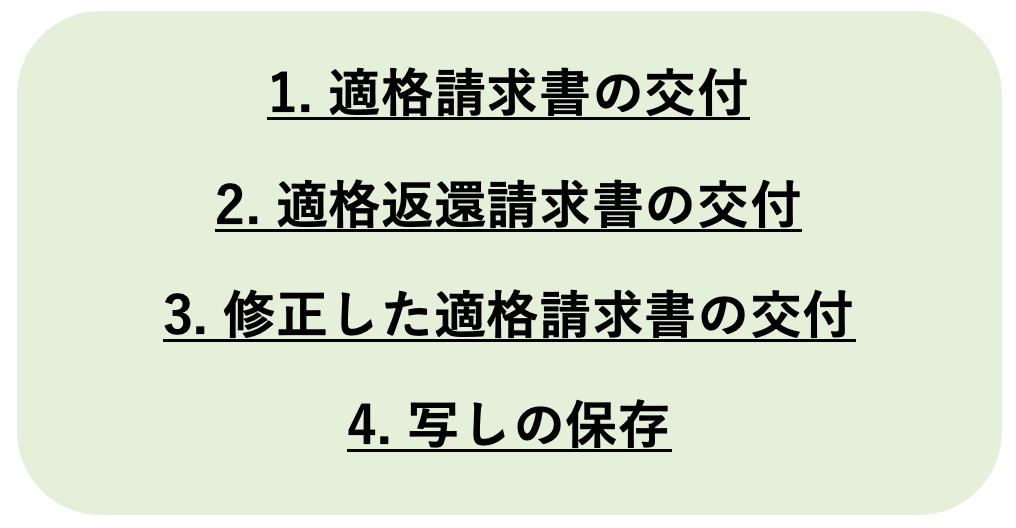

適格事業者がインボイス制度導入後に行う必要がある事柄は上記4点ございます。

1点目の適格事業者の交付については、課税事業である取引先に応じて、適格事業者を発行する必要がございます。

2点目の適格返還請求書の交付については、返品や値下げなど売上に係る対価の返還等を行う場合に、適格請求書を発行する必要がございます。

3点目の修正した適格請求書の交付については、交付した適格請求書(又は適格簡易請求書、的確返還請求書)に誤りがあった場合に、修正した適格請求書(又は適格簡易請求書、的確返還請求書)を発行する必要がございます。

4点目の写しの保存について、交付した適格請求書(又は適格簡易請求書、的確返還請求書)の写しを保存する必要がございます。

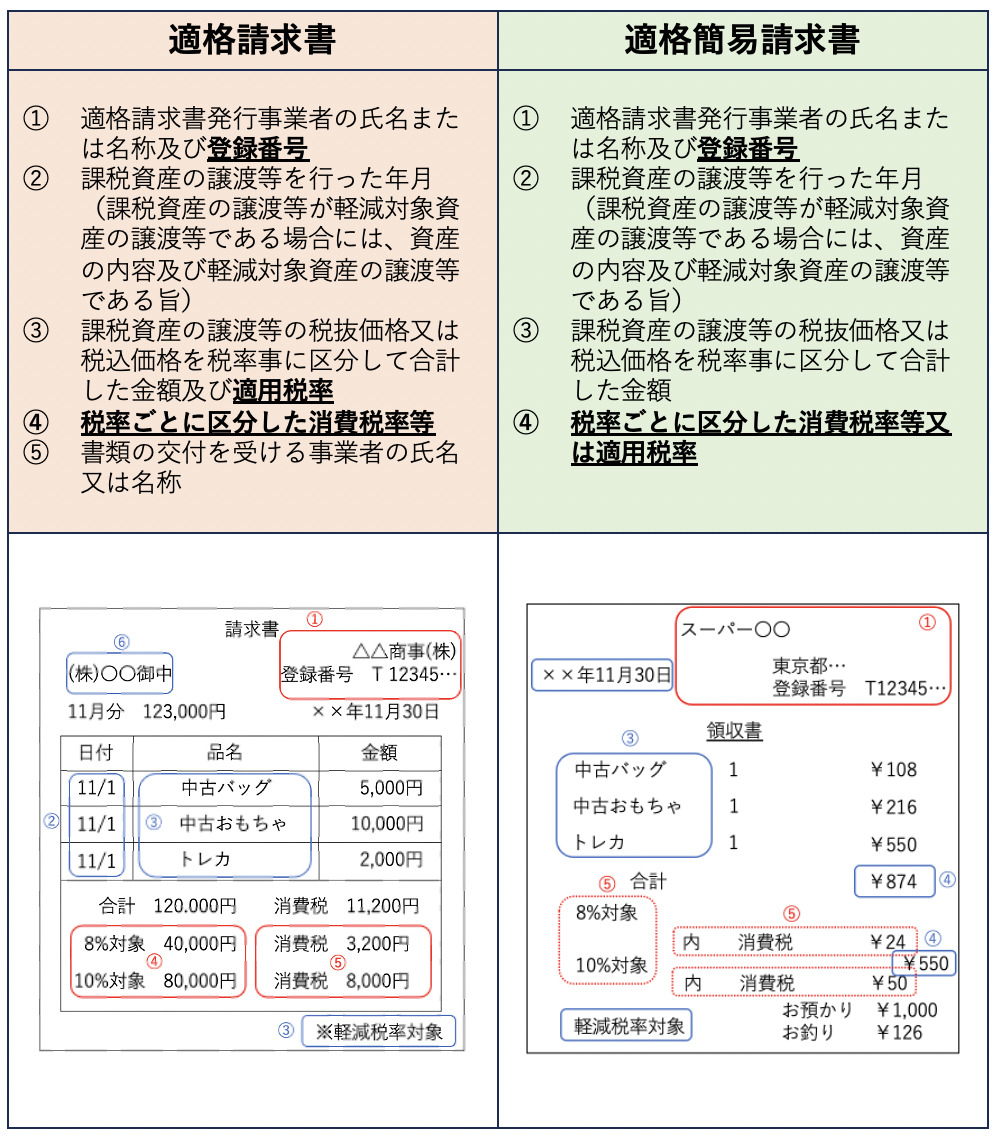

また適格請求書として必要な事項が記載された書類(請求書、納品書、領収書、レシート等)であれば、その様式問わず適格請求書に該当します。

ですが適格請求書の記載内容には追記項目がいくつかございますので、下記記載例をご参考にしてください。

出典:国税庁PDF「適格請求書等保存方式の概要」より筆者作成

適格請求書を受け取る側も対応が必要

出典:国税庁PDF「適格請求書等保存方式の概要」より筆者作成

仕入税控除を受けたい場合、取引先から適格請求書を受け取る側も注意が必要となってきます。

仕入税控除を受けるために適格請求書を受領する側は、適格請求書の保存が必要となります。

ただし請求書等の交付を受けることが困難な取引については、必須事項を記載した帳簿のみの保存で仕入税額控除が認められます。

仕入税額控除を受けるには受け取る側も保存・管理への注意が必要となってきますので、保存方法や管理方法の検討や確認をすることをおすすめします。

適格請求書を保存しなければならない

適格請求書を発行する側は、上記でも述べた通り適格請求書の発行・保存が必須となります(取引相手が適格事業者の場合のみ)。

電子帳簿保存法に基づいて、システム上で取引や保存をしても適格請求書として認められます。

保存方法として請求書を紙として保存する方法などもございますが、おすすめなのはシステム上での保存・管理です。

システム上で行うことにより紙と比べ、セキュリティーの強化が可能とデータの蓄積が可能なのでビジネスの業績可視化にも繋がります。

さらにシステム上で取引を行うことで、取引上の記入漏れや記入ミスなどが減少します。

端数処理を規定通り行う必要がある

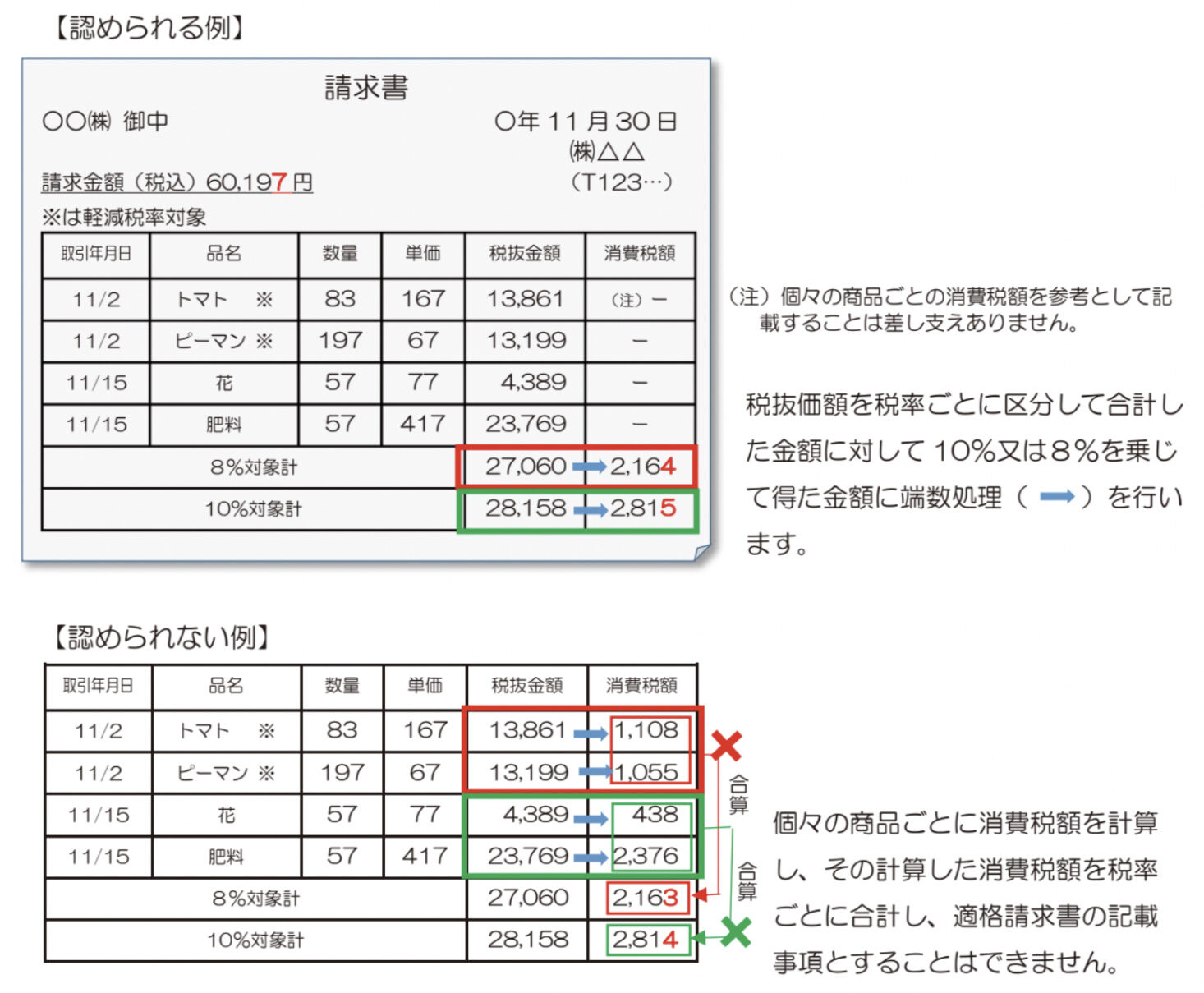

出典:国税庁PDF「適格請求書等保存方式の概要」

日本の消費税は商材ごとに、10%か8%の税率が適用されています。

適格請求書には上記の認められる例のように、税率ごと(10%と8%の場合)に区分して計算した消費税額等を記載する必要があります。

金額を計算した際に、小数点以下の端数(例えば1円未満の金額)が出る場合があります。

その端数の処理方法については特定のルールは無いため、切り上げや切り捨て、四捨五入などの方法から自社で選択することが認められています。

ただし、1つの適格請求書に対して、税率ごとに一回だけ端数処理を行うことが可能です。

商品ごとに各消費税を合算することは認められていませんので、税率ごとに区分した合計金額に対して端数処理を行う必要があります。

インボイス制度に対応する際に確認するべきこととは?

ここまでは、インボイスの概要から対象となる事業者の要件、申請方法までご紹介しました。

ここからは、

- インボイス制度の準備には何が必要?

- インボイスの保存・管理強化のために何をすべき?

- インボイス制度への補助金の種類と詳細は?

などの疑問を解消する内容となっておりますので、ご参考にしてください。

現在交付している書類を確認する

インボイス制度に対応するために適格請求書の交付方法として以下の事柄を取引先と検討・報告する必要がございます。

まず、主要取引先との取引においてインボイスの交付が求められる取引かどうかを確認する必要がございます。

インボイスは、請求書、領収書など名称は問いませんので、システム上での提供や、手書きでの交付も認められています。

そこで都度「納品書」の交付、月締め「請求書」の交付、システム上・手書き領収書の交付など書類の共有方法を主要取引先と検討する必要がございます。

上記の事柄は取引先との共有・確認が必ず必要となってきますので、適格請求書をどのように共有するかはしっかりご検討を行ってください。

インボイスの保存方法や税額の計算方法を検討する

インボイス制度では、システム上での保存や紙上での保存が認められております。

ですが世間的にDX化が推進されておりますので、システム上での保存・管理がおすすめとなっております。

売上税額の計算方法は切り上げや切り捨て、四捨五入などの方法が認められており、売上税額と仕入税額の計算方法は統一する必要がございます。

保存方法や計算方法に関してはインボイス制度の対応において重要な事柄となっておりますので、社内でのご検討をおすすめします。

インボイス制度に対応したシステム導入を検討する

システム上で行うことにより、取引の際に起こりがちな記載ミスや記入漏れが減少します。

また紙での保存・管理と比べ業務の属人化が減少するので、セキュリティ面でも安全となります。

さらに、都度取引の際には様々なデータを収集することもできるので、業績の可視化も可能となります。

そこでインボイス制度に対応したシステムを導入する際に、業務効率化も可能なシステム導入のご検討をおすすめします。

補助金申請を検討する

インボイス制度に対応するにはシステム上で管理・保存ができるシステムの導入がおすすめとなっております。

ここからは、システムを格安に導入が可能となる各種補助金をご紹介させていただきます。

IT導入補助金

IT導入補助金は、企業や団体がITを導入・活用する際に支援を受けるための補助金制度です。

デジタル化基盤導入枠は、特にインボイス制度のためのデジタル化を支援するもので、最大350万円までの支援を受けることができます。

この補助金の対象となるシステムには、会計システムや受発注システム、決済システム、ECシステムなどが含まれます。

また、クラウド利用料やPC・タブレット、レジ・券売機などのハードウェアなど、細かなIT導入に必要な費用も補助の対象となります。

補助率は補助金の振り込まれる額によって異なりますので、上記の表をご参考にしてください。

小規模事業者持続化補助金

小規模事業者持続化補助金は、上記のIT導入補助金と同様に、小規模事業者などが今後直面するインボイス導入への制度変更に対応するための補助金です。

IT導入補助金との違いは小規模事業者持続化補助金には専用の「インボイス枠」が設けられていることです。

免税事業者がインボイス枠を利用して適格事業者に変更する場合、上限額を100万円の補助金を受け取ることができます。

インボイス導入にかかる経費のうち、2/3が補助金として支給されます。

これにより、小規模事業者がインボイス制度への変更に対応する際の経費の一部を補助金として受け取ることができ、事業の持続化や成長に役立てることができるようになっています。

ものづくり補助金

ものづくり補助金は、中小企業や小規模事業者が商品やサービス開発、生産プロセス改善、経営革新などに対応するための補助金です。

DXに関連するサービスや製品の開発や生産性向上のための設備投資を支援するデジタル枠が設けられています。

上限金額は従業員数によって異なりますが、補助率は1/2または2/3となっており、補助金額は最低100万円以上となります。

インボイスに関連する補助対象経費には機械装置・システム構築費、専門家経費、クラウドサービス利用費などが含まれます。

受給要件としては3〜5年の事業計画が必要で、付加価値額や給与支給総額の増加、最低賃金の向上、デジタル技術の活用などが求められます。

要件は多いですが、多額の補助金を受け取れる可能性があるので、条件を満たす場合は挑戦してみる価値があります。

インボイス制度を利用する方が使用すべきPOSシステム「ReCORE」

こちらで紹介するPOSシステムReCOREとは、インボイス制度にも対応しながら、運営業務を網羅的に解決する機能を持つレジとなっております。

ReCOREには、上記でも述べた取引上の追記項目なども既に追加されており、導入するだけで取引先とインボイス制度に対応した取引をスムーズに行うことができます。

さらに保存・管理がシステム上に自動でクラウド上に保存され、それらデータを業績データに落とし込むことも簡単に可能となります。

ここからは、小売・リユース事業者様に向けて業務効率化が可能なReCOREのおすすめ機能をいくつかご紹介させていただきます。

EC出品機能

ReCOREの様々な機能の中で特に効率化が可能なのが、EC出品機能となっております。

ReCOREでは複数ECモールとの同時出品が可能となっており、

- Amazon

- 楽天

- メルカリShops

- Shopify

- Yahoo!ショッピング

- Yahoo!オークション

- 楽天ラクマ

などのECモールと連携ができます。

複数モールへの同時出品に加えて出品作業の効率化できるよう、ReCOREでは出品テンプレート機能を搭載しております。

ReCOREの出品機能を活用することにより、3クリックで最大7モールの出品が可能となっております。

事前に設定しておくことで、在庫が登録された瞬間に自動出品することも可能なので、EC業務を大幅に削減することができます。

またECモール間の手数料の際により、モール別に価格を変更したいという企業様もいらっしゃると思いますが、ReCOREではモール別に価格を変動できる価格同期機能もございます。

このようにReCOREのEC管理機能では、業務効率化を実現しながら同時に販路拡大による業績UPも可能な機能です。

在庫管理機能

次にご紹介するのが在庫の可視化を最大限にすることができるReCOREの在庫管理機能です。

ReCOREの在庫管理機能では、仕入先、在庫数、在庫滞留期間、仕入・販売金額などを管理することができ、機能を活用することで詳細に在庫を管理することができます。

在庫場所を詳細に管理できるロケーション管理機能では、商品が存在している他の店舗の在庫をリアルタイムで確認することができます。

リアルタイムで確認することで、自店舗で欠品を起こした商品を他店舗から取り寄せたり、顧客を他店舗に誘導することもできるようになります。

また、ReCOREでは複数のECモールの在庫を1つのシステムで一元管理することができます。

複数のECモールで出品していた商品が売れた場合でも、全てのECモールに自動的に在庫変更が反映されるため、手作業での在庫管理の手間が省けます。

このように在庫管理に必要な機能が多数揃っているので、ECモールと店舗で併売している企業様や店舗数が多い事業者にとっては非常に活用しやすいシステムです。

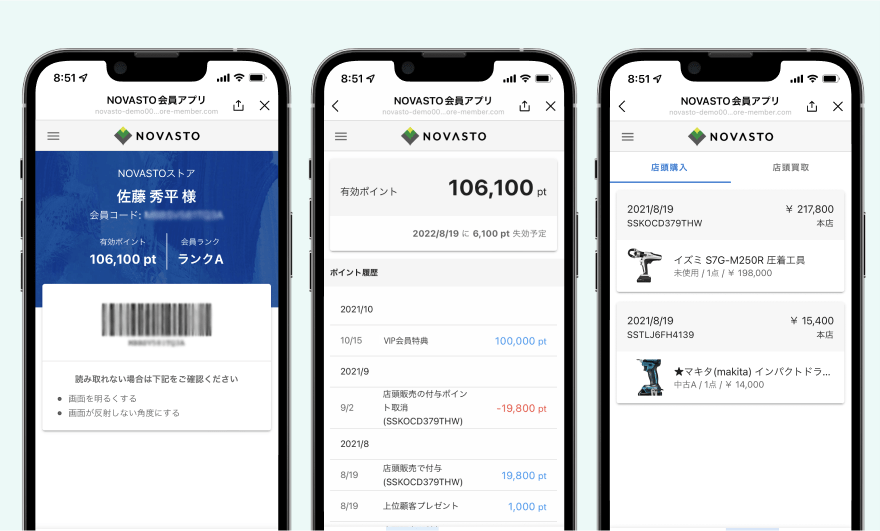

顧客管理機能

ReCOREの顧客管理機能は、顧客情報の管理だけではなく、売買履歴確認やポイント連携、顧客属性の分析などが可能です。

それだけではなく、ReCOREの分析機能を活用しながらSMSやメール、LINEを活用した販促メッセージをベストなタイミングで送信することもできます。

さらに分析機能を活用することで各顧客に応じた最適なメッセージ送信を行うことができるので、より効果的な販促施策を実現できます。

またReCOREはLINEミニアプリとの連携も可能となっております。

そのためLINEミニアプリで作成したデジタル会員証を比較的低単価で導入をしながら、顧客満足度の向上を実現させることができます。

これらの機能により、過去に来店いただいた顧客へのリピート集客も可能になります。

分析機能

ReCOREの分析機能では、売上分析、在庫分析、スタッフ分析、会員分析の4つの分析機能を搭載しています。

売上分析機能では商品の売上単価や、在庫高、回転数、粗利率など16種類の売上を確認可能なので、詳細に現状の業績状況を可視化することができます。

在庫分析機能では、在庫の滞留日や商品の重要度を分析することができるので、売れ残っている商品の在庫処理をしたり、商品の売れ行きによって仕入数を調整することなどが可能となります。

スタッフ分析機能では、各スタッフ別に品出しの合計金額やEC出品の業務量などを確認することができるので、スタッフの評価や教育などに活用することが可能です。

会員分析機能では、会員の属性や来店頻度、休眠顧客、購買履歴などの確認・分析することができるので、効果的な集客を行いたい際に活用することができます。

上記の表に記載されている通り、それ以外にもかなり詳細な分析が可能なので、これらReCOREの分析機能を活用することでコンサルいらずの店舗運営が可能となっております。

リユース業界に詳しいスタッフによるサポート

ReCOREは、導入前から運用開始後のサポートまで、現場経験が豊富なスタッフが対応することができます。

ReCOREを導入する際の困りごとは、電話サポート、チャットサポート、ヘルプサイトなどを通じて対応させていただきます。

さらに、ReCOREの機能が不足している場合や制度の改正には、自社のエンジニアが柔軟に対応します。

これらのサポートにより、ReCOREで運営する際に安心して経営に集中することが可能です。

ReCORE利用者様のコメント

株式会社アクト様は、POSは今後レジ機能だけではなくECへのアウトプット、経理業務との連携など、基幹業務であると考えており、長期的にスパンを見て投資するものだと考えます。

その点において、ReCOREはシステムにおいて柔軟に対応できる部分が多く、フルカスタマイズシステムではないがそれ以上のメリットがあると判断した為導入を決定しました。

ReCOREではデータの販売などマーケティングに繋げていける仕組みがあるので、変化する時代にも対応できるPOSだと思っています。

まとめ

この記事では、インボイス制度の概要や対応方法について解説させていただき、インボイス制度に対応しつつデジタル化を進めるためにはシステムを導入することが最適ということをお伝えいたしました。

また、小売店・リユース店舗に最適なPOSシステムとしてクラウド型POSシステム「ReCORE」をご紹介させていただきました。

ReCOREであればインボイスに対応しながら業務全般を効率化しつつ、業績も向上させることが可能です。

さらにReCOREはIT導入補助金などを活用して導入することも可能なので、比較的低単価で貴社のデジタル化を促進することが可能となっております。

ReCOREについて一度お話を聞いてみたいという方は、下記のバナーよりお問い合わせもしくは資料ダウンロードをクリックいただければと思います。

買取機能

買取機能 店頭販売機能

店頭販売機能 EC機能

EC機能 顧客管理機能

顧客管理機能 KPI管理機能

KPI管理機能 在庫管理機能

在庫管理機能 会計機能

会計機能 LINEミニアプリ

LINEミニアプリ 宅配買取機能

宅配買取機能 質機能

質機能 トレカ自動査定

トレカ自動査定 ささげ代行サービス

ささげ代行サービス 周辺機器一覧

周辺機器一覧 周辺機器オンラインショップ

周辺機器オンラインショップ 出品管理サービス

出品管理サービス 出品代行サービス

出品代行サービス

LINEミニアプリ

LINEミニアプリ 宅配買取機能

宅配買取機能 質機能

質機能 トレカ自動査定

トレカ自動査定 ささげ代行サービス

ささげ代行サービス 周辺機器

周辺機器 全て

全て

資料ダウンロード(無料)

資料ダウンロード(無料) 導入相談

導入相談