【2024年最新】リユース事業者がインボイス制度によって注意するべき古物商特例とは?

日本国内では、取引の透明性と適正な税額控除を算出しやすくするため、2023年10月1日よりインボイス制度が導入されました。

インボイス制度が導入されたことにより、各事業者は仕入税額控除を受ける為にインボイス(適格請求書)の発行や、保管が必要となりました。

しかし、商品の仕入を事業者ではなく一般個人から行うリサイクルショップや買取店のような古物事業者や質屋の場合、一般個人からインボイスを発行してもらうのは現実的ではないので、古物商特例という特例ルールが存在します。

この記事では、インボイス制度の基本的な説明や、それによって古物商が受ける影響、古物商特例をはじめとする注意すべき事柄について詳しく解説していきます。

目次

インボイス制度(適格請求書等保存方式)とは?

インボイス制度施行前は、事業者は消費税を国に納める際、仕入れについての税額控除を受けるためには、仕入の記録となる帳簿と請求書さえ保存していれば、仕入税額の控除を受けることが可能となっていました。

しかし、インボイス制度の導入後には、インボイス(適格請求書)による取引でなければ仕入税額の控除を受けることが出来なくなりました。

ここでは、仕入控除制度やインボイス制度について詳しく解説していきます。

インボイス制度が導入されるまでの経緯

そもそもインボイス(適格請求書)とは、事業者の登録番号や消費税などの適用税率を記している請求書のことを言います。

このインボイス制度を導入するに至った背景には、消費税の変化と密接な関わりがあります。

2019年10月、消費税は8%から10%へ引き上げられましたがそれに伴い、酒類及び外食を除く飲食料品・新聞の定期購読料を購入した場合は軽減税率の対象となりました。

軽減税率の対象となる物とそうでない物を同時に購入した場合、各商品ごとの消費税を管理することが複雑になってしまいます。

そのため、仕入額控除を受ける際には、それらを明確にすることが可能なインボイスが必要になるということになりました。

現行の仕入控除制度と異なり、必要となる書類の項目が増えているので詳しく見ていきましょう。

現行の制度について

インボイス制度を説明する前に、現在の「仕入額控除制度」についてご説明します。

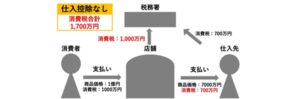

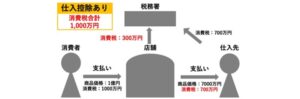

「仕入税額控除制度」とは、事業者が消費税を収める際、売上に課税される額から仕入に課税される額を引いた差額を納税する制度のことをいいます。

例えば、年間の売上が1億円であった場合、企業は10%の消費税である1,000万円を納税しなくてはなりません。

ですが、仕入にかかった費用が7,000万円であった場合、仕入の際に既に7,000万円の10%である700万円の消費税を納めているということになります。

つまり、売上の1,000万円と仕入の700万円の消費税を二重で納税しているということになります。

仕入税額控除制度では、このような仕入の際に支払った消費税700万円を控除することができます。

1,000万円(売上) ー 700万円(仕入) = 300万円(実際に納める税金)

このようにして、実際に収める税金は300万円となり、消費税の二重課税を防ぐことが可能となっています。

しかし2023年の10月1日から実施されるインボイス制度の導入により、仕入額控除の手続きが少し複雑になっています。

小売店への影響

インボイスは、税務署に認証された適格請求書発行事業者のみが、発行することができる書類のことです。

そのため今後、売手の事業者は適格請求書発行事業者の登録をすることが必要となり、買手に求められた場合にインボイスを渡さなくてはなりません。

一方、買手の事業者は仕入税額の控除を受けるために、売手からもらったインボイスの保存が必要となります。

また、販売管理システムがインボイスに対応しているかどうかなどを確認しておくことも重要となります。

インボイス制度が始まる2023年10月1日から登録するためには、2023年3月31日までに税務署に登録申請をする必要があります。

さらに、インボイス制度が導入されると現在の区分記載請求書に以下の3つの項目が追加されるということを確認しておきましょう。

- 登録番号

- 適用される税率

- 税率ごとに区分けしている消費税額等

今までは必要なかった上記の項目をフォーマットとした請求書や帳簿を用意しておく必要があります。

そこで、インボイス制度が導入されているPOSレジを導入した場合、システム上で自動保存が可能になるため手間を大幅に省く事ができます。

加えて、インボイス制度対応に必要な項目を全般的にシステムで管理する事ができるのでミスが減ることから、インボイス制度に対応したPOSレジの導入をおすすめします。

インボイスが古物商に与える影響とは?

インボイス制度では、古物商でもインボイス(適格請求書)を保存していなければ、仕入税額控除を受けることができません。

しかし、古物商特例や質屋特例によって、以下の要件を満たす場合には適格請求書を保存することが免除されます。

- 古物商・質屋の事業者であること

- 適格請求書発行従事者でない者から仕入れた古物・質物であること

- 仕入れた古物・質物が卸売資産であること

- 必要事項が記載されている帳簿などを保存しておくこと

古物商特例や質屋特例では、売手が「適格請求書発行従事者」でないことを客観的に明らかにしておくことが必要となります。

そのため、買取を行う際などには、それらを確認するチェック欄などを設けておく必要があります。

4つ目に記載されている必要事項とは以下の通りとなっています。

- 取引の相手方の氏名や名称、住所や所在地

- 取引が行われた年月日

- 取引の内容

- 取引に対する支払い金額

- 古物特例法・質屋特例の適用対象となる旨

古物台帳には上記の記録が書かれているため、古物台帳と総勘定元帳をあわせて保存しておくだけで上記の必要事項を満たすことが可能となります。

また、古物台帳に相手の氏名や住所を記載する必要がない場合(1万円未満の買取など)は氏名や住所などの記録は必要ありません。

古物商がインボイスを導入するときの注意点

古物商特例を適用する際には、さまざまな要件を満たす必要があるため、いくつか注意が必要となります。

ここでは、リサイクルショップや買取専門店・質屋などがインボイスを導入する際の注意点をご説明していきます。

棚卸資産である必要

古物商特例・質屋特例を適用させるためには、対象が棚卸資産であるということが要件となります。

そのため、自社で販売するために仕入れた商品のみを対象とすることが可能です。

また、仕入れ先が一般人などの、適格請求書発行業者でないことが条件となります。

仕入れをする相手が事業者である場合は、インボイス発行可能な事業者でないことを確認しましょう。

年間売上が1000万円以下の免税事業者への影響

年間売上が1000万円以下の事業者の場合、消費税を払う必要のない免税事業者に該当します。

しかし、適格請求書発行事業者として登録しようとする場合、課税事業者になる必要があるのです。

年間売上が1000万円以下の事業者は、適格請求書発行事業者になるかどうか選ぶことができます。

リユース業界などでは取引先が一般の方の場合が多いですが、そのような場合は免税事業者のままでも問題はありません。

しかし、一般企業などの課税事業者と取引をしている事業者の場合、取引先からインボイスを求められることがあります。

そのような際に、それに応じることが必要な場合もあるので、自社の現状や今後を考慮して、適格請求書発行事業者に登録することも検討しましょう。

インボイス制度に対応したPOSで効率化を実現

ここまでで古物商へのインボイス制度の概要とインボイス制度への対策方法について解説させていただきました。

しかしここまで読んでいただいた皆様の中には、自社に最適なPOSレジを手っ取り早く知りたいという方も多いのではないでしょうか。

そんな方におすすめな、インボイスに対応したPOSレジ「ReCORE」をご紹介させていただきます。

ReCOREは、小売・リユース向けのクラウド型POSレジとして在庫管理機能・販売機能・買取機能・EC管理機能・顧客管理機能・分析機能など、店舗に必要な機能を多数揃えたシステムです。

またこれらの機能を活用することで、業務効率化だけでなく、業績アップや最適な顧客満足度の向上も実現可能となります。

ここからはReCOREの各機能について解説させていただきます。

買取機能

ReCOREは、リユース業者の方々にも活用していただけるよう、買取機能も搭載しています。

さらに、ReCOREはインボイス制度の古物商特例にも対応しているので、インボイス制度下もスムーズにご利用いただけます。

ReCOREでは、買取の属人化を克服し、査定の効率化を図るために買取アシスト機能も提供しています。

この機能により、他のECモールで同じ商品がどのくらいの価格で販売されているのか、過去に自社がいくらで買取を行ったのかなどのデータを簡単に確認することができます。

買取アシスト機能により、買取業務の属人化を克服し、経験の少ないスタッフでも簡単に買取業務を行うことが可能となります。

さらに、ReCOREの買取機能では、身分証の登録や古物台帳の管理もクラウド上で行うことができます。

これにより、買取業務をほぼ全てデジタル化することが可能となります。

ReCOREの買取機能を活用することで、インボイス制度への対応だけでなく、業務の効率化も実現できます。

EC管理機能

小売店やリユース店を運営している方々の中には、EC出品を拡大して販路を広げたいと考えている方も多いことでしょう。

ReCOREは、複数のECモールへの出品や自動出品などが可能です。

ReCOREはさまざまなECモールと連携することができます。例えば、Amazon、楽天、メルカリShops、Shopify、Yahoo!ショッピング、Yahoo!オークション、楽天ラクマなどです。

EC管理機能を活用することで、店舗の在庫とECモールの在庫を連動させることができます。

これにより、在庫のずれによる売り違いなどのリスクを減らすことができます。

また、テンプレート機能を使用することで、最短3クリックでの出品が可能です。

さらに、ReCOREではShopifyとの会員連携もサポートしており、会員のお客様の間でEC店舗間のポイント連携も行えます。

店舗とECの併売に悩む方やEC業務を効率化したい方、複数のECモールを管理するのに苦労している方など、EC業務を改善したい方にはReCOREの検討をおすすめします。

顧客管理機能

店舗を運営する上で、一度来店いただいた顧客の情報管理や、リピート集客は非常に重要な要素です。

ReCOREの顧客管理機能では、顧客情報の管理だけでなく、売買履歴の確認、ポイント機能、顧客属性の絞り込み分析などが可能です。

さらに、SMSやメール、LINEを活用して販促メッセージを送信することもできます。

顧客分析機能では、最終来店日や来店頻度、売買金額の3つの指標で顧客を分類し、より正確なターゲティングを行いながらメッセージを送信することができます。

また、ReCOREはLINEミニアプリとの連携も可能です。

これにより、低コストでLINEミニアプリを導入し、デジタル会員証を提供することで顧客満足度の向上を実現することができます。

これらの機能により、過去に来店いただいた顧客へのリピート集客を効果的に行うことができます。

それによってリピート集客をより効率的に行うことができるので、ReCOREを利用することで自社の利益率を上げることが可能です。

現場経験が豊富なスタッフによるサポート

ReCOREの運用をサポートさせていただくメンバーのなかには、リユース業界の経験が豊富なメンバーも非常に多いです。

運用開始後のサポート内容としてはオンラインミーティング、電話サポート、無料チャットなどを受けて頂くことができます。

また、運用開始までのサポートやスピーディーな機能開発を、リユース経験が豊富なメンバーが行わせていただくこともReCOREの特徴となっています。

このように、弊社のリユース業界に詳しいスタッフからのサポートを受けられることもReCOREを導入するメリットの1つです。

まとめ

本記事では、インボイス制度の基本的な情報や必要な対応、古物商への影響などを詳しく解説してきました。

2023年10月1日から開始されるインボイス制度ですが、適格請求書発行事業者でなければ、インボイスを発行することはできません。

複雑になる制度への対応として、インボイスに対応したツールやシステムを導入する必要のある企業も多くなるでしょう。

ReCOREはインボイス制度に対応しているため、この様な複雑な制度でも導入するだけで対応することが可能になります。

監修者:本荘 幸大

卒業後は株式会社船井総合研究所に入社し、ヘルスケア業界やフィットネス業界、飲食業界など幅広い業界のコンサルティングに従事。その後2022年4月より最年少メンバーとしてNOVASTOに入社し、リユース・リテール企業へのコンサルティングを行いながら社内ではマーケティングチームの立ち上げも行っている。

買取機能

買取機能 店頭販売機能

店頭販売機能 EC機能

EC機能 顧客管理機能

顧客管理機能 KPI管理機能

KPI管理機能 在庫管理機能

在庫管理機能 会計機能

会計機能 LINEミニアプリ

LINEミニアプリ 宅配買取機能

宅配買取機能 質機能

質機能 トレカ自動査定

トレカ自動査定 ささげ代行サービス

ささげ代行サービス 周辺機器一覧

周辺機器一覧 周辺機器オンラインショップ

周辺機器オンラインショップ 出品管理サービス

出品管理サービス 出品代行サービス

出品代行サービス

LINEミニアプリ

LINEミニアプリ 宅配買取機能

宅配買取機能 質機能

質機能 トレカ自動査定

トレカ自動査定 ささげ代行サービス

ささげ代行サービス 周辺機器

周辺機器 全て

全て

資料ダウンロード(無料)

資料ダウンロード(無料) 導入相談

導入相談